Razlika med FCFF in FCFE

FCFF je denarni tok, ki je na razpolago za diskrecijsko razdelitev vsem vlagateljem podjetja, tako lastniški kot dolžniški, po plačilu denarnih operativnih stroškov in kapitalskih odhodkov. Ker se pri izračunu FCFF ne upoštevajo plačila obresti ali učinki vzvoda, se ta ukrep imenuje tudi neplačani denarni tok. FCFE je diskrecijski denarni tok, ki je na voljo samo imetnikom kapitala družbe. To je preostali denarni tok, ki je ostal po izpolnitvi vseh finančnih obveznosti in kapitalskih zahtev. Tako se pri izračunu FCFE upoštevajo plačila obresti ali odplačila dolga.

Določimo podrobneje o FCFF proti FCFE:

Tradicionalno se vlagatelji med analizo zalog osredotočajo na metrike, kot je EBITDA, čisti dohodek. Medtem ko so te meritve pomembne za trgovino s preprostimi nakupi, je bolj natančno merilo uspešnosti podjetja prosti denarni tok (FCF), uporabljen v metodi diskontiranega denarnega toka (DCF). FCF se razlikuje od meritev, kot so operativni EBITDA, EBIT ali čisti dohodek, saj prvi izpušča nedenarne odhodke in odšteje kapitalske izdatke, potrebne za preživljanje. FCF se je uveljavil tudi proti modelu vrednotenja diskontiranja dividend, zlasti v primeru podjetij, ki ne plačujejo dividend.

FCFF

Prosti denarni tok se nanaša na denar, ki je na voljo vlagateljem po plačilu stroškov poslovanja in naložb. Dve vrsti ukrepov prostega denarnega toka, ki se uporabljata pri vrednotenju, sta prosti denarni tok do podjetja (FCFF) in prosti denarni tok v kapital (FCFE).

Kadar govorimo o prostem denarnem toku, govorimo o FCFF. FCFF se običajno izračuna s prilagajanjem obračunanega EBIT za negotovinske odhodke in naložbe v osnovna sredstva in obratna sredstva.

FCFF = Poslovni EBIT - Davki + Amortizacija (nedenarni odhodki) - Odhodki za osnovni kapital-Povečanje neto obratnega kapitala

Nadomestni načini izračuna so:

FCFF = Denarni tok iz poslovanja (iz izkaza denarnega toka) + odhodki za obresti, prilagojeni za davčne odhodke

FCFE

FCFF = čisti prihodek + odhodki za obresti prilagojeni za davek + nedenarni odhodki - odhodki za osnovni kapital-povečanje neto obratnega kapitala

Ko izvajamo DCF s FCFF, pridemo do vrednosti podjetja z diskontiranjem denarnih tokov s tehtanimi povprečnimi stroški kapitala (WACC). Tu so stroški vseh virov kapitala zajeti v diskontni stopnji, saj FCFF upošteva celotno kapitalsko strukturo podjetja.

Ker ta denarni tok vključuje vpliv finančnega vzvoda, ga imenujemo tudi vzvodni denarni tok. Če ima podjetje skupni kapital kot edini vir kapitala, sta njegova FCFF in FCFE enaka.

FCFE se običajno izračuna s prilagajanjem obračunanega EBIT po obdavčitvi za nedenarne odhodke, odhodke za obresti, kapitalske naložbe in neto odplačilo dolga.

FCFE = Poslovni EBIT - obresti - davki + amortizacija / nedenarni stroški - odhodki za osnovni kapital-povečanje neto odplačevanja kapitalskih neto dolgov

Kjer je odplačilo neto dolga = odplačilo glavnice, nova izdaja dolga

Nadomestne metode računanja so

FCFE = Denarni tok iz poslovanja - odhodki za osnovni kapital - Neto odplačila dolga

Ko izvajamo DCF s FCFF, pridemo do vrednosti lastniškega kapitala tako, da diskontiramo denarne tokove s stroški lastniškega kapitala. Tu se kot diskontna stopnja štejejo samo stroški lastniškega kapitala, saj je FCFE znesek, ki je ostal samo delničarjem lastniškega kapitala.

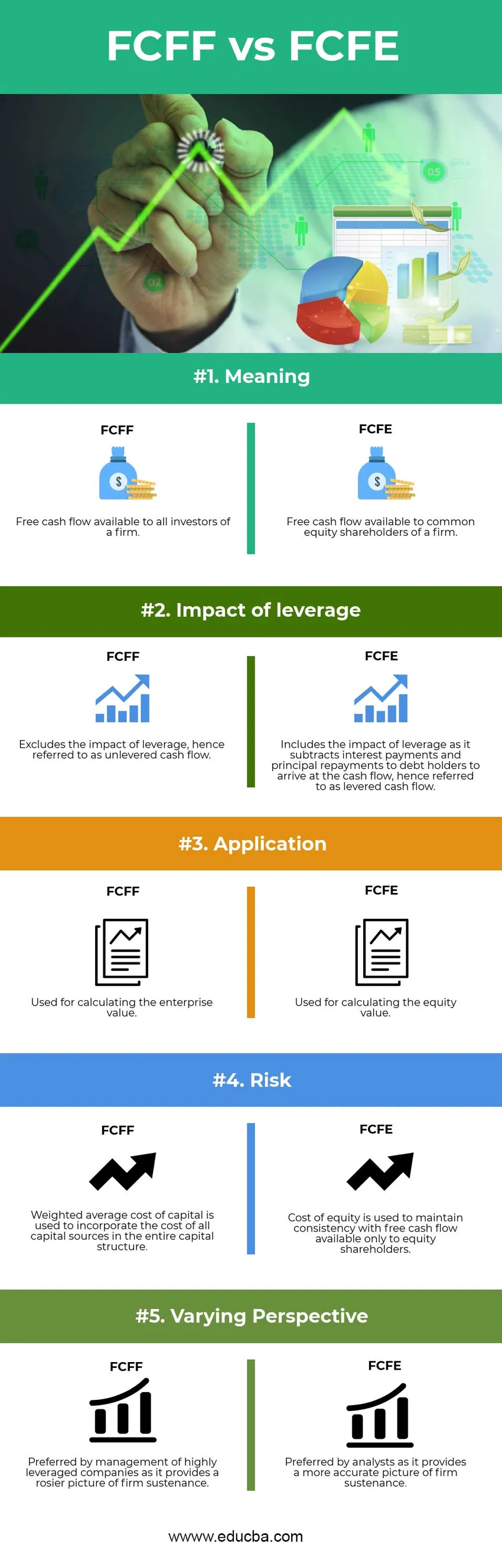

FCFF proti FCFE Infographics

Spodaj je zgornjih 5 razlik med FCFF in FCFE

Ključne razlike med FCFF proti FCFE

Tako FCFF proti FCFE sta priljubljeni izbiri na trgu; pogovorimo se o nekaterih glavnih razlikah med FCFF in FCFE:

- FCFF je preostali znesek za vse vlagatelje v podjetju, tako za imetnike obveznic kot za delničarje, medtem ko je FCFE preostali znesek, ki je ostal preostalim lastnikom kapitala družbe

- FCFF izključuje vpliv finančnega vzvoda, saj ne upošteva finančnih obveznosti, ko doseže preostali denarni tok, zato se imenuje tudi neplačani denarni tok. FCFE vključuje vpliv finančnega vzvoda z odštevanjem neto finančnih obveznosti, zato ga imenujemo vzvodni denarni tok

- FCFF se uporablja za vrednotenje DCF za izračun vrednosti podjetja ali skupne vrednosti podjetja. FCFE se pri vrednotenju DCF uporablja za izračun vrednosti lastniškega kapitala ali lastne vrednosti podjetja, ki je na voljo delničarjem navadnega kapitala

- Medtem ko izvaja vrednotenje DCF, je FCFF združen s tehtanimi povprečnimi stroški kapitala, da se ohrani doslednost pri vključevanju vseh dobaviteljev kapitala za vrednotenje podjetij. V nasprotju s tem je FCFE povezan s stroški lastniškega kapitala, da se ohrani doslednost pri vključevanju zahtevkov le navadnih delničarjev

Primerjava med nogami med FCFF in FCFE

Spodaj so zgornje primerjave med FCFF in FCFE, kot sledi -

| Osnovna primerjava med FCFF in FCFE |

FCFF |

FCFE |

| Pomen | Brezplačen denarni tok na voljo vsem vlagateljem podjetja | Prosti denarni tok na voljo delničarjem navadnega lastniškega kapitala podjetja |

| Vpliv finančnega vzvoda | Izključuje vpliv finančnega vzvoda, zato ga imenujemo neplačani denarni tok | Vključuje vpliv finančnega vzvoda, ker odšteje plačila obresti in odplačilo glavnice imetnikom dolgov, da pridejo do denarnega toka, zato se imenuje vzvodni denarni tok |

| Uporaba | Uporablja se za izračun vrednosti podjetja | Uporablja se za izračun vrednosti lastniškega kapitala |

| Diskontna stopnja, uporabljena pri vrednotenju DCF | Ponderirani povprečni stroški kapitala se uporabljajo za vključitev stroškov vseh virov kapitala v celotno strukturo kapitala | Stroški lastniškega kapitala se uporabljajo za ohranjanje skladnosti s prostim denarnim tokom, ki je na voljo samo delničarjem |

| Različna perspektiva | Prednostno ga ima vodstvo podjetij z visokim finančnim vzvodom, saj ponuja rosier sliko trdne podpore | Raje analitiki, saj daje natančnejšo sliko trdne podpore |

Zaključek - FCFF proti FCFE

V tem članku FCFF proti FCFE smo videli, da je FCFF prosti denarni tok, ki ga podjetje ustvari iz svojega poslovanja, potem ko je poskrbel za vse kapitalske izdatke, potrebne za vzdrževanje podjetja, z denarnim tokom, ki je na voljo vsem ponudnikom kapitala, oba dolga in lastniški kapital. Ta metrika implicitno izključuje kakršen koli vpliv finančnega vzvoda podjetja, saj ne upošteva finančnih obveznosti obresti in odplačil glavnice za izračun denarnega toka. Zato ga imenujemo tudi neplačani denarni tok.

FCFE je prosti denarni tok, ki je na voljo samo navadnim delničarjem podjetja in vključuje vpliv finančnega vzvoda z odštevanjem finančnih obveznosti od denarnega toka. Zato se imenuje tudi vzvodni denarni tok. Tako lahko FCFE izračunamo tudi tako, da od FCFF odštejemo odhodke za obresti od obresti in neto vračilo dolga.

Uprava visoko finančnih podjetij bi pri predstavitvi poslovanja raje uporabila FCFF. Preveriti je treba, da podjetje ne trpi zaradi negativnega vzvodenega prostega denarnega toka zaradi visokih finančnih obveznosti, ki bi lahko dolgoročno naredile podjetje nevzdržno.

Priporočeni članki

To je vodilo za največjo razliko med FCFF proti FCFE. Tukaj razpravljamo tudi o glavnih razlikah FCFF proti FCFE z infografiko in primerjalno tabelo. Če želite izvedeti več, si lahko ogledate tudi naslednje članke

- Skupna zaloga vs Prednostne zaloge

- Proračun proti napovedi | Primerjava

- Napake v diskontiranem denarnem toku

- Zaloge v primerjavi z vrednostmi in vrednostmi

- Brezplačen denarni tok za podjetje za vaše podjetje

- Zaloga med delnicami in vrednostnimi papirji: kakšne so razlike

- Denarni tok iz operativnega razmerja | Opredelitev | Primeri